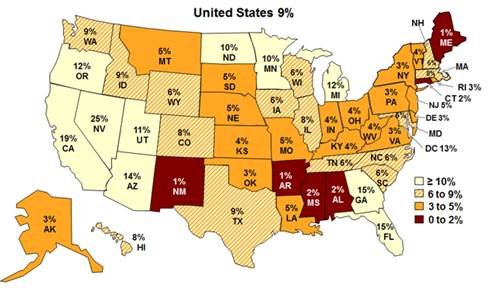

Après une chute continue des prix jusqu’en 2012, l’année 2013 a définitivement marqué le rebond du marché immobilier américain. Celui-ci a connu l’une des hausses les plus importantes depuis le début des années 2000. Dans plusieurs Etats, la hausse des prix a même atteint deux chiffres. Ainsi, les prix de l’immobilier ont grimpé entre 15 % et 25 % en Californie, en Floride, ou encore au Nevada.

A Chicago, le prix d’achat médian a, lui, augmenté de 25 % en à peine 12 mois. Enfin, à San Francisco, les prix ont augmenté de 40 % depuis leur point le plus bas… Bien entendu, à l’échelle nationale, la hausse n’est pas aussi importante, mais elle se situe tout de même entre 9 % et 11 %, selon les indices. Ce rebond est, en partie, lié à l’évolution naturelle du marché immobilier.

Après plusieurs années noires, et une chute des prix jusqu’à -60 %, le marché reprend naturellement des forces, aidé par les injections massives de liquidités de la FED dans l’économie américaine. Enfin, les capitaux étrangers en provenance d’Amérique du Sud, d’Asie, et bien sûr d’Europe, ont également fortement influencé le marché en 2013, via des acquisitions entièrement réalisées « cash ». Goldman Sachs, estime, d’ailleurs, que près de 60 % des ventes dans l’ancien réalisées en 2013, l’ont été en « cash », contre 20 % à 30 % au milieu des années 2000.

Dernière caractéristique de l’année écoulée, le stock de biens disponible a fortement diminué. A la fois cause et conséquence de l’augmentation des prix, cette diminution se traduit, notamment, par un nombre de saisies immobilières à son plus bas depuis 2007, avec environ 1,4 million de foreclosures (saisies) en 2013, versus 2,9 millions en 2010. Ainsi, le nombre moyen de biens disponibles sur le marché en 2013, a représenté environ 4 mois de ventes contre près de 9 mois en 2010 et 2011.

Après plusieurs années noires, et une chute des prix jusqu’à -60 %, le marché reprend naturellement des forces, aidé par les injections massives de liquidités de la FED dans l’économie américaine. Enfin, les capitaux étrangers en provenance d’Amérique du Sud, d’Asie, et bien sûr d’Europe, ont également fortement influencé le marché en 2013, via des acquisitions entièrement réalisées « cash ». Goldman Sachs, estime, d’ailleurs, que près de 60 % des ventes dans l’ancien réalisées en 2013, l’ont été en « cash », contre 20 % à 30 % au milieu des années 2000.

Dernière caractéristique de l’année écoulée, le stock de biens disponible a fortement diminué. A la fois cause et conséquence de l’augmentation des prix, cette diminution se traduit, notamment, par un nombre de saisies immobilières à son plus bas depuis 2007, avec environ 1,4 million de foreclosures (saisies) en 2013, versus 2,9 millions en 2010. Ainsi, le nombre moyen de biens disponibles sur le marché en 2013, a représenté environ 4 mois de ventes contre près de 9 mois en 2010 et 2011.

Une classe d’actifs toujours attractive

Autres articles

-

Ne pas surestimer les effets de la politique de Donald Trump

-

Les économies asiatiques face à l’administration Trump : une dépendance réciproque qui limite les risques

-

L’élection de Donald Trump offre des opportunités, malgré le retour du risque politique

-

Quelles conséquences pour les marchés en cas de victoire de Donald Trump?

-

Baisse de l'euro : quel impact pour l'immobilier américain ?

Malgré cette remontée des prix brutale, notre avis sur le marché immobilier américain, demeure très positif. L’immobilier américain reste une classe d’actifs particulièrement attractive en comparaison avec d’autres types de placements.

Premièrement, il s’agit d’un actif toujours bon marché. La remontée des prix n’a pas encore effacé la chute de la fin des années 2000, loin de là. Un investisseur se positionnant aujourd’hui sur cet actif serait en position idéale pour jouer le rebond : la marge de progression demeure importante et les saisies immobilières, même si elles diminuent, permettent encore de réaliser de très bonnes opérations.

Une autre analyse pertinente pour analyser l’évolution actuelle des prix de l’immobilier, consiste à rapporter ces mêmes prix au revenu disponible des ménages, afin d’estimer quel est l’effort requis pour acquérir un bien à un moment T (car, dans l’absolu, un prix ne peut être analysé que s’il est rapporté à un autre prix). Cet exercice permet, aujourd’hui, de constater que l’immobilier américain a retrouvé son niveau du début des années 2000.

Premièrement, il s’agit d’un actif toujours bon marché. La remontée des prix n’a pas encore effacé la chute de la fin des années 2000, loin de là. Un investisseur se positionnant aujourd’hui sur cet actif serait en position idéale pour jouer le rebond : la marge de progression demeure importante et les saisies immobilières, même si elles diminuent, permettent encore de réaliser de très bonnes opérations.

Une autre analyse pertinente pour analyser l’évolution actuelle des prix de l’immobilier, consiste à rapporter ces mêmes prix au revenu disponible des ménages, afin d’estimer quel est l’effort requis pour acquérir un bien à un moment T (car, dans l’absolu, un prix ne peut être analysé que s’il est rapporté à un autre prix). Cet exercice permet, aujourd’hui, de constater que l’immobilier américain a retrouvé son niveau du début des années 2000.

Une augmentation des prix de 5 % en 2014

Enfin, économiquement et démographiquement, les Etats-Unis se portent bien. La croissance repart et le chômage est à son niveau le plus bas depuis 2010 (autour de 6,5 %). Encore plus intéressant et plus impactant pour le marché immobilier, le nombre de ménages qui se créent est supérieur aux constructions de logements neufs depuis 4 ans. On estime aujourd’hui à 4,6 millions le nombre de ménages, encore non formés, compte tenu de la croissance démographique américaine. Ce chiffre représente une demande de logements très forte pour les années à venir, qui devrait faire repartir la construction de logements neufs et, par la même occasion, tirer vers le haut les prix de l’ancien.

En conclusion, l’année 2014 devrait être marquée par une stabilisation des prix avec une augmentation moyenne estimée à environ 5 %. La diminution progressive du stock de biens disponibles devrait également se poursuivre pour retrouver ses niveaux traditionnels, d’ici 2015 ou 2016. Enfin, le marché devrait voir le retour de nombreux foyers américains à l’achat comme à la vente, en raison de conditions d’accès au crédit assouplies… et de vendeurs en situation de « positive equity », grâce à la remontée des prix, et qui peuvent donc revendre avec une perte limitée ou un profit. Toutefois, les prix continuent d’évoluer à des niveaux historiquement bas… Une fenêtre à ne pas rater pour les investisseurs.

A propos de l'auteur : Victor Pagès est dirigeant-fondateur de My US Investment, société de conseil spécialisé dans l'investissement immobilier aux États-Unis.

En conclusion, l’année 2014 devrait être marquée par une stabilisation des prix avec une augmentation moyenne estimée à environ 5 %. La diminution progressive du stock de biens disponibles devrait également se poursuivre pour retrouver ses niveaux traditionnels, d’ici 2015 ou 2016. Enfin, le marché devrait voir le retour de nombreux foyers américains à l’achat comme à la vente, en raison de conditions d’accès au crédit assouplies… et de vendeurs en situation de « positive equity », grâce à la remontée des prix, et qui peuvent donc revendre avec une perte limitée ou un profit. Toutefois, les prix continuent d’évoluer à des niveaux historiquement bas… Une fenêtre à ne pas rater pour les investisseurs.

A propos de l'auteur : Victor Pagès est dirigeant-fondateur de My US Investment, société de conseil spécialisé dans l'investissement immobilier aux États-Unis.