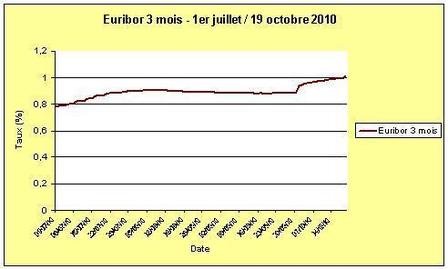

L'Euribor a continué sa lente remontée pendant toute la période estivale, et ne semble pas s'arrêter en chemin. Le graphique ci-dessous reprend l'évolution de la maturité 3 mois durant ce trimestre 2010 passé, rappelons juste que c'est le taux de référence dans le calcul de beaucoup de produits financiers et bancaires, d'où une vigilance de tous les instants.

Une hausse des taux est à prévoir

L'Euribor 3 mois vient tout juste de passer la barre symbolique des 1 % le lundi 18 novembre. Il se situe donc au même niveau que le taux de refinancement appliqué par la BCE. Cela signifie-t-il que les banques vont faire moins de profit dans leurs transactions ? Point du tout, vous voilà rassurés ! Elles vont emprunter à 1% à la BCE certes, cela est en vigueur depuis bien des mois à présent, mais elles vont aussi augmenter leurs taux de prêts de façon mécanique, afin de garder une certaine marge.

Le constat de taux d'emprunts immobiliers à leur plus bas "historique", ne devrait donc pas durer éternellement. C'est le moment d'acheter nous dit-on partout, mais l'euphorie est plutôt en ce moment du côté des vendeurs, car les prix de vente intègrent déjà depuis des mois cette situation : des taux bas permettent d'emprunter plus, mais en contrepartie de produits dont la valeur est majorée, après des mois (une année et demie) de déprime immobilière fin 2008 et en 2009.

Du côté de l'Oat / Tec 10 ans, c'est une évolution peu inspirée qui domine, les marchés obligataires souverains étant par nature constamment en quête de signes pouvant attester de la santé relative des Etats.

Le constat de taux d'emprunts immobiliers à leur plus bas "historique", ne devrait donc pas durer éternellement. C'est le moment d'acheter nous dit-on partout, mais l'euphorie est plutôt en ce moment du côté des vendeurs, car les prix de vente intègrent déjà depuis des mois cette situation : des taux bas permettent d'emprunter plus, mais en contrepartie de produits dont la valeur est majorée, après des mois (une année et demie) de déprime immobilière fin 2008 et en 2009.

Du côté de l'Oat / Tec 10 ans, c'est une évolution peu inspirée qui domine, les marchés obligataires souverains étant par nature constamment en quête de signes pouvant attester de la santé relative des Etats.

La guerre des changes risque de secouer les marchés financiers

Autres articles

-

XRP : entre finance traditionnelle et crypto, une passerelle à considérer dans votre portefeuille

-

Un été en pente douce pour les marchés financiers

-

Comment faire confiance aux acteurs de la fintech ?

-

Les marchés financiers soulagés par la désinflation américaine

-

Les actifs risqués fragilisés par la hausse des rendements obligataires

L'actualité financière et économique n'en finit pas d'être captivante, la période actuelle voit un retour du risque de déflation globale dans nos économies occidentales. Les Etats-Unis en tête avec Ben Bernanke, patron de la Fed, la banque centrale américaine, qui affirme de façon officielle et pompeuse qu'il soutient son économie et fera tout en son pouvoir pour aider la croissance.

La "guerre des changes" annoncée entre la Chine, devenue le premier créancier des Américains, l'Europe, en panne de croissance, et les Etats-Unis, prêts à ressortir la planche à billets, risque de secouer les marchés financiers. Autre conséquence directe : la hausse de l’inflation qui aura pour avantage de bousculer la situation déflationniste de beaucoup d'économies occidentales, sans parler du Japon depuis 10 ans déjà.

La "guerre des changes" annoncée entre la Chine, devenue le premier créancier des Américains, l'Europe, en panne de croissance, et les Etats-Unis, prêts à ressortir la planche à billets, risque de secouer les marchés financiers. Autre conséquence directe : la hausse de l’inflation qui aura pour avantage de bousculer la situation déflationniste de beaucoup d'économies occidentales, sans parler du Japon depuis 10 ans déjà.